Como comentábamos en marzo de 2021, después de 5 meses de marcada rotación de estilos hacia la renta variable denominada de «valor» y recogidas de beneficios en los valores de «crecimiento», el mercado volvió a fijarse en los fundamentales y apostó por los valores de crecimiento, haciendo especial hincapié en empresas innovadoras que se benefician de una aceleración de sus ingresos y de sus beneficios. Desde finales del verano, hemos comenzado a observar indicios de sobrecalentamiento en estos valores de calidad/crecimiento.

¿En qué punto nos encontramos?

En cuanto a los tipos, sin duda alguna no hemos alcanzado el final del ciclo alcista de los tipos a largo plazo. A corto plazo, podemos esperar que los tipos largos estadounidenses y alemanes a 10 años sigan normalizándose. Deberíamos observar esta tendencia alcista hasta principios del próximo año. Tal y como anticipamos también en nuestro artículo anterior, después de haber presenciado un elevado nivel de nerviosismo en el mercado en cuanto a los riesgos inflacionistas hasta primavera de 2021, la confianza del mercado se revirtió completamente hasta finales de verano. El mercado se calmó en el contexto de las diferentes declaraciones de los bancos centrales, y después se ha dado de bruces con la realidad en la actualidad. En efecto, la inflación sigue siendo sostenida a ambos lados del Atlántico y, además, debería perdurar buena parte del año 2022. Si bien esperamos menos barreras en el comercio internacional, prevemos más inflación en el sector alimentario en los próximos trimestres.

Por su parte, los bancos centrales comienzan el proceso denominado «tapering» (reducción de sus compras de bonos), que también debería facilitar esta normalización de los tipos a largo plazo tanto en Estados Unidos como en Europa.

En cuanto al crecimiento económico, los déficits que se han creado y que han generado un endeudamiento sustancial en EE. UU. y en Europa obligarán a los Estados a adoptar una cierta disciplina financiera.

Las inyecciones de capital irán disminuyendo, ya sea en el nivel de la ayuda al consumo o de las subvenciones concedidas a las pequeñas y medianas empresas.

Podemos temer una ralentización más o menos marcada del crecimiento económico europeo y estadounidense durante 2022 y los años siguientes. En efecto, el potencial de crecimiento económico mundial se ha visto sumamente afectado por la crisis de la pandemia de COVID-19, que generó una explosión de los déficits y el endeudamiento de los Estados.

En este sentido, el escenario para los próximos años debería ser un entorno con un crecimiento débil. Además, China, un motor indiscutible del mundo desde hace más de una década, también tendrá un potencial de crecimiento reducido debido a su voluntad de reducir el apalancamiento financiero de su economía.

Habida cuenta de este escaso potencial de crecimiento, esperamos que los tipos a largo plazo alcancen su punto álgido en el primer semestre 2022. Este fenómeno también responderá a una nueva aceleración en los mercados bursátiles del desempeño de las empresas de calidad/crecimiento, capaces de ofrecer un crecimiento estructural rentable en un entorno que con efecto de ralentización.

Con respecto a los mercados, a diferencia de lo que observamos hace seis meses, cuando el mercado estaba completamente relajado —con una fe ciega en los bancos centrales—, hoy en día la palabra «inflación» está en boca de todos. Los propios bancos centrales comienzan a mencionar la posibilidad de que la inflación sea menos transitoria de lo previsto.

Con base en nuestro modelo propio de gestión de estilos y en nuestras valoraciones internas, en marzo de 2021 detectamos que la prima de valoración de los títulos de crecimiento había desaparecido por completo a raíz de la rotación hacia los títulos de valor de los meses anteriores.

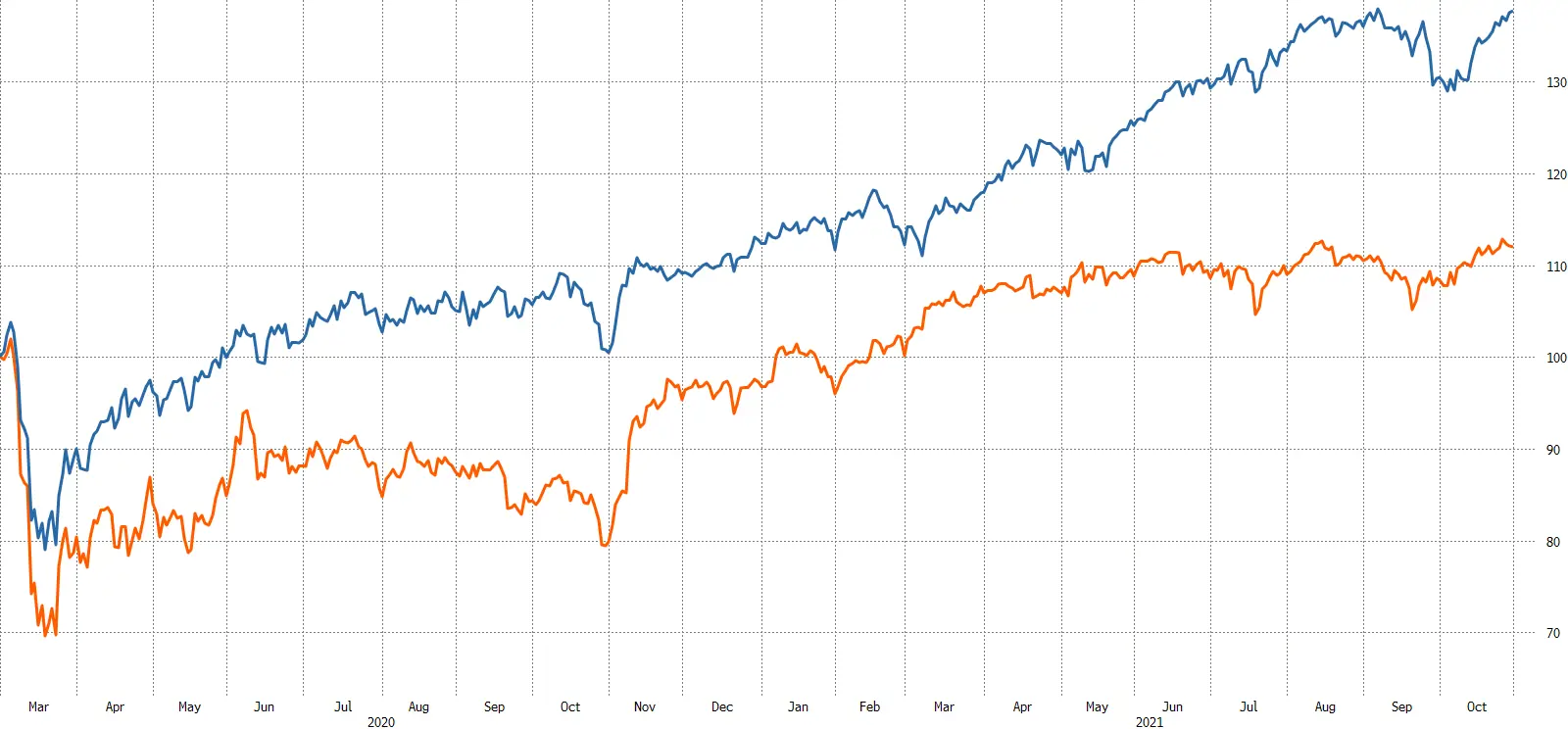

EVOLUCIÓN DE LOS ÍNDICES MSCI EUROPE VALUE FRENTE A MSCI EUROPE GROWTH DESDE EL INICIO DE LA PANDEMIA:

Fuente: Bloomberg, rentabilidad del 28/02/2020 al 29/10/2021 de los índices MSCI© Europe Value y MSCI© Europe Growth.

Nuestras perspectivas para 2022

Ante la perspectiva de unos rendimientos en renta fija más elevados de aquí a principios de 2022, deberíamos observar una última oleada alcista de las acciones de valor en ese mismo periodo. Este fenómeno podría durar hasta el final del primer trimestre. En cambio, nos parece pertinente aprovechar este periodo menos favorable para las acciones de crecimiento para posicionarnos en niveles elevados en las empresas que generarán crecimiento económico y estructural de cara a los próximos años.

Para que el estilo de valor protagonice un desempeño positivo a más largo plazo, se necesitaría una aceleración significativa del crecimiento económico, algo que no constituye nuestra hipótesis de base.

Nuestro reto para 2022 será elegir las empresas que se beneficiarán de una aceleración evidente debido al elevado potencial de su segmento o a su innovación. Observamos un gran número de candidatos en los valores europeos que pueden aportar soluciones a los numerosos retos en proceso de aceleración, ya sea en lo que respecta a la transición energética, las nuevas tecnologías en materia de salud, la digitalización o la automatización de la economía.

Para analizar mejor el gráfico, resulta útil entender las características de los estilos de «crecimiento» o «valor».

- Las acciones de crecimiento, generalmente caracterizadas por un crecimiento más notorio de los beneficios, suelen venderse con valoraciones más elevadas. El índice MSCI© Europe Growth, diseñado para representar el 50 % de la capitalización bursátil de MSCI© Europe, se caracteriza por un análisis factorial del crecimiento a largo y corto plazo del beneficio por acción (BPA), el crecimiento actual y el crecimiento histórico a largo plazo del BPA y de las ventas.

- Las acciones de valor, por lo general caracterizadas por un precio inferior en relación con los beneficios o los activos, se definen en el MSCI© Europe Value mediante un modelo factorial del valor contable en relación con el precio, la relación precio/beneficio a plazo y el rendimiento de los dividendos.